ประกันบำนาญคืออะไร ข้อดี ข้อเสีย พร้อมเปรียบเทียบและแนะนำแผน อัพเดตปี 2567

ประกันบำนาญ คืออะไร

ประกันชีวิตแบบบำนาญ หรือ ประกันบำนาญ คือ สินค้าทางการเงินที่ออกแบบมาเพื่อเป็นอีกทางเลือกให้ผู้ซื้อใช้วางแผนการเงินในช่วงวัยเกษียณได้อย่างมีประสิทธิภาพมากขึ้น มีวินัยในการเก็บออมช่วงวัยทำงานและได้รับเงินคืนที่เปรียบเสมือนรายได้ประจำในช่วงที่หยุดทำงานแล้วหรือวัยเกษียณ คล้ายๆ กับระบบบำนาญของข้าราชการที่เกษียณแล้วจะได้รับเงินบำนาญจากรัฐบาลซึ่งเป็นสิทธิ์ที่ได้สะสมมาตลอดเวลาที่ทำงาน ในขณะที่ประกันบำนาญเป็นสินค้าที่บุคคลทั่วไปสามารถเลือกซื้อได้เองจากบริษัทประกันภัย

ข้อดี

- เราจะได้รับเงินคืนหรือเงินบำนาญจากประกันเป็นจำนวนเงินที่แน่นอนตามที่ระบุไว้ในสัญญาของแผนที่เราเลือกทำ

- ไม่ต้องกังวลเรื่องความผันผวน หรือความเสี่ยงจากการลงทุนเอง

- เงินคืนหรือเงินบำนาญจากประกัน ไม่ต้องเสียภาษี

- เบี้ยประกันบำนาญใช้ลดหย่อนภาษีได้สูงสุดถึง 300,000 บาท ตามเงื่อนไขของกรมสรรพากรที่กำหนด

- ลดภาระภาษีในปัจจุบัน และสะสมเงินไว้ใช้ในอนาคต

- ได้รับความคุ้มครองจากการเสียชีวิตทุกกรณี (ทั้งเจ็บป่วย และอุบัติเหตุ) ในช่วงที่รับรองตามสัญญาประกันภัย

- ในกรณีที่ผู้ทำประกันเสียชีวิตก่อนได้รับเงินบำนาญจากประกัน ผู้รับผลประโยชน์ที่กำหนดไว้ในสัญญายังได้รับเงินเป็นมรดกได้แบบไม่ยุ่งยาก ไม่ต้องเสียภาษีมรดก และไม่ต้องแต่งตั้งผู้จัดการมรดกหรือดำเนินเรื่องกับศาลที่ใช้เวลาค่อนข้างนาน

ข้อเสีย

- ถ้าต้องการเงินบำนาญต่อปีเยอะในช่วงวัยเกษียณ จะต้องจ่ายเบี้ยประกันสูงตามด้วยเช่นกัน

- เงินบำนาญที่ได้รับอาจจะมีมูลค่าน้อยลงได้จากเงินเฟ้อ

- แผนประกันบำนาญส่วนใหญ่จะจ่ายบำนาญคืนเป็นรายปี มีเพียงไม่กี่บริษัททำเป็นรายเดือนได้

เพราะประกันบำนาญเป็นสินค้าที่การันตีจำนวนเงินบำนาญที่เราจะได้รับในอนาคต จึงตามมาด้วยเบี้ยประกันที่สูงเพื่อให้ได้รับเงินบำนาญที่เยอะเพียงพอกับการใช้ในชีวิตประจำวันจริงๆ ดังนั้นถ้าเราอยู่ในวัยทำงานที่ยังพอรับความเสี่ยงได้บ้างและต้องการวางแผนเกษียณแบบใช้ทุนไม่สูงมาก อาจจะแบ่งสัดส่วนในการเลือกสินค้าทางการเงิน เช่น การลงทุนในกองทุนรวมที่ความเสี่ยงน้อยมาทำร่วมกับประกันบำนาญเพื่อความแน่นอนและมั่นคงมากขึ้นค่ะ

คำแนะนำในการเลือกประกันบำนาญ

1. อย่าพึ่งตัดสินใจทำ จากเปอร์เซ็นต์(%)เงินคืนที่ระบุไว้

แผนประกันบำนาญของทุกบริษัทประกันภัย จะระบุจำนวนเงินบำนาญที่เราต้องได้รับเป็นเปอร์เซ็นต์ (%) แต่เราไม่สามารถเทียบผลประโยชน์กันโดยใช้เปอร์เซ็นต์นั้นได้ เช่น

แผน A จะจ่ายเงินบำนาญ 50% ไม่ได้หมายความว่าเราจะได้รับเงินบำนาญมากกว่า แผน B ที่จ่ายเงินบำนาญ 20% เสมอไป

เพราะเราต้องนำเปอร์เซ็นต์ที่ว่า ไปคูณกับจำนวนเงินเอาประกันภัยที่บริษัทกำหนดไว้ตามเพศและอายุก่อน ถึงจะออกมาเป็นจำนวนเงินบำนาญที่เราได้ในแต่ละปีจริงๆ ค่ะ

2. อย่าพึ่งตัดสินใจทำ โดยคิดจากเงินส่วนต่างหรือกำไรตลอดทั้งสัญญา

ก่อนที่เราจะตัดสินใจทำประกัน เรามักจะได้รับไฟล์ข้อเสนอที่ออกโดยบริษัทประกันก่อนใช่มั้ยคะ? (เป็นเอกสารที่ควรอ่านก่อนตัดสินใจเลยนะคะ🥺) ซึ่งบางบริษัทจะระบุเงินส่วนต่างโดยคิดจากยอดรวมตลอดทั้งสัญญาที่เราต้องได้รับให้ด้วย เช่น

จ่ายเบี้ยประกันไป 5 ปี ปีละ 100,000 บาท เท่ากับเราจ่ายเบี้ยไปทั้งหมดจำนวน 500,000 บาท

-> ได้รับบำนาญ 30 ปี ปีละ 30,000 บาท เท่ากับได้รับบำนาญทั้งหมด 900,000 บาท

= ดังนั้น ส่วนต่างของเบี้ยที่เราจ่าย กับ บำนาญที่เราได้รับ คือ 400,000 บาท

ซึ่งการที่เราเอาแค่ส่วนต่างมาเปรียบเทียบกัน แผนไหนได้ส่วนต่างเยอะก็ทำแผนนั้น อาจจะไม่ได้เห็นผลประโยชน์ที่เราได้รับจริงหรือไม่ตรงกับเป้าหมายที่เราวางแผนไว้เพราะมีปัจจัยอื่นที่เราต้องดูร่วมด้วย เช่น

- เริ่มจ่ายบำนาญตอนอายุเท่าไร บางแผนเริ่มจ่ายอายุ 55 บางแผนเริ่มจ่ายอายุ 65

- จ่ายบำนาญถึงอายุเท่าไร

- จำนวนบำนาญที่จ่ายแต่ละปี เป็นต้น

3. อย่าพึ่งตัดสินใจทำ เพราะดูจากเงินบำนาญที่ได้ต่อปีอย่างเดียว

เหตุผลข้อนี้จะคล้ายกับข้อ 2 เลยค่ะ ยกตัวอย่างเช่น

แผน A จ่ายบำนาญให้เราปีละ 80,000 บาท แต่เราต้องจ่ายเบี้ยประกัน 10 ปี ปีละ 100,000 บาท

แผน B จ่ายบำนาญให้เราปีละ 50,000 บาท แต่เราจ่ายเบี้ยประกัน 5 ปี ปีละ 100,000 บาท

ทีนี้เราก็ต้องมาดูกันใช่มั้ยคะ ว่าทั้ง 2 แผนนี้จะจ่ายบำนาญให้เราเท่านี้ไปทั้งหมดกี่ปี เราจะเทียบกันได้ยังไงในเมื่อจำนวนปีที่เราจ่ายเบี้ยไปก็ไม่เท่ากันอีก ถ้าเราปรับแผน B ให้จ่ายเบี้ยมากขึ้นเป็นปีละ 120,000 บาทแทน แต่จ่ายแค่ 5 ปี ระยะเวลาสั้นกว่าแผน A แล้วจะได้ผลประโยชน์ดีกว่าหรือเปล่า?

ดังนั้น จากข้อ 2 และ 3 นี่เอง นักลงทุนรวมถึงนักวางแผนทางการเงินจึงนิยมใช้เครื่องมือตัวหนึ่งเพื่อเปรียบเทียบผลประโยชน์ได้ง่ายขึ้น นั่นก็คือ IRR (ย่อมาจาก Internal rate of return) โดยนำค่านี้มาใช้คำนวณหาอัตราผลตอบแทนต่อปีที่เราจะได้รับจากการออมเงินในรูปแบบประกัน ถ้าแผนประกันใดได้เปอร์เซ็นต์ IRR สูง ก็เท่ากับว่า เราจะได้รับผลตอบแทนจากแผนประกันนั้นสูงนั่นเองค่ะ

เปรียบเทียบแผนประกันบำนาญ

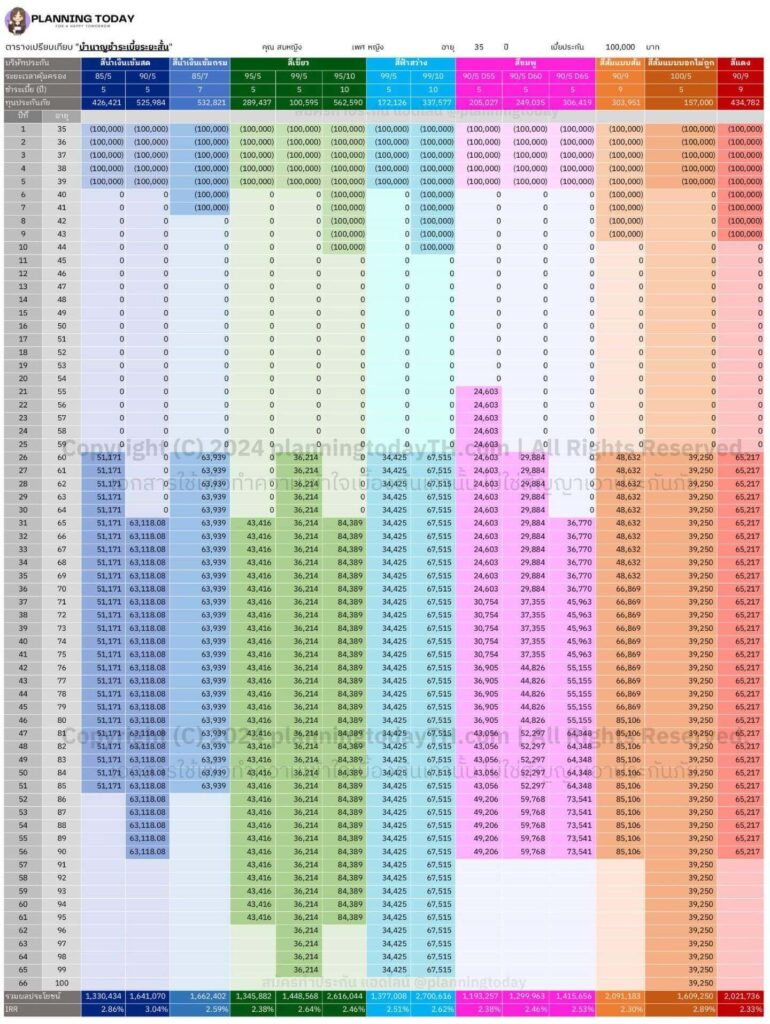

ในส่วนของการเปรียบเทียบแผนประกัน เราจะลองกำหนดที่เบี้ยประกันให้เท่ากันทุกแผนคือ 100,000 บาท และข้อมูลสำคัญในการคำนวณผลประโยชน์ออกมาคือ เพศและอายุ ซึ่งตัวอย่างในรูปเป็นเพศหญิง อายุ 35 ปี

ตารางในรูปข้างต้นเป็นตารางเปรียบเทียบประกันบำนาญแบบชำระเบี้ยระยะสั้น 5 – 10 ปีนะคะ มี 8 บริษัทประกันชีวิต รวมทั้งหมด 14 แผน เรียกได้ว่าหยิบทุกแผนที่เป็นการชำระเบี้ยในช่วงระยะนี้มาให้ดูหมดเลยและมีแผนใหม่ที่อัพเดตล่าสุดด้วยเพราะบางบริษัทปิดการขายสินค้าบางตัวไปและออกสินค้าใหม่มาค่ะ (01/09/67)

สรุปผลประโยชน์ในตาราง เราจะเทียบแต่ละมุมแต่ละด้านคร่าวๆ ดังนี้ค่ะ

- เทียบเปอร์เซ็นต์ IRR : ถ้าดูจากแผนที่มีระยะเวลาชำระเบี้ย 5 ปีเท่ากัน บ.สีส้มแบบบอกไม่ถูกจะได้ IRR สูงถึง 2.89% สูสีตีคู่มากับ บ.สีน้ำเงินเข้มสด IRR 2.86% และ IRR 3.04%

โดยแตกต่างที่

– บ.ส้มบอกไม่ถูก : จะจ่ายเงินบำนาญทุกปีจำนวนน้อยกว่า (39,250 บาท)แต่ยาวกว่าถึงอายุ 100 ปี เลยทีเดียว

– บ.น้ำเงินเข้มสดมี 2 แผน ซึ่งคำนวน IRR ได้สูงทั้ง 2 แผน จ่ายทุกปีในจำนวนมากกว่า (51,171 บาท & 63,118 บาท) แต่อายุเริ่มต้นจ่ายบำนาญจนถึงอายุสุดท้ายจะแตกต่างกันค่ะ - เทียบที่เงินผลประโยชน์รวมและส่วนต่างสูงสุด :

– แบบชำระเบี้ย 5 ปี : บ.น้ำเงินเข้มสดแผนที่คุ้มครองถึงอายุ 90 ปี ชนะเลิศรางวัลนี้ค่ะ เพราะได้เงินบำนาญรวมทุกปี 1,641,xxx บาท โดยที่จ่ายเบี้ยทั้งหมดไปเพียง 500,000 บาท ได้ส่วนต่างกำไรเป็น 1,641,xxx – 500,000 = 1,141,xxx บาท

– แบบชำระเบี้ย 9 ปี : บ.สีส้มแบบส้มได้รางวัลชนะไป เพราะได้บำนาญรวม 2,091,xxx ลบกับเบี้ยที่จ่ายไป 9 แสน คิดเป็นส่วนต่างกำไร คือ 1,191,xxx บาท (แต่ บ.สีแดงถ้าคิด IRR จะได้สูงกว่า 0.03% นะ)

– แบบชำระเบี้ย 10 ปี : บ.สีฟ้าสว่างได้รางวัลชนะในมุมนี้ แม้จะจ่ายบำนาญแต่ละปีน้อยกว่า บ.เขียว แต่เริ่มจ่ายตั้งแต่อายุ 60 ย๊าววไปจนถึงอายุ 99 ทำให้ได้บำนาญรวมทั้งหมดเป็น 2,700,xxx ลบกับเบี้ยที่จ่ายไป 1 ล้าน คิดเป็นส่วนต่างกำไร คือ 1,700,xxx บาทค่ะ - เทียบเงินบำนาญที่ได้แต่ละปีสูงสุด : ถ้าจ่ายเบี้ยประกันไปเท่ากัน แล้วบริษัทไหนจะจ่ายบำนาญแต่ละปีคืนให้เยอะสุดนะ ? ผลที่ออกคือออ…

– แบบชำระเบี้ย 5 ปี : บ.น้ำเงินเข้มสดแผนที่คุ้มครองถึงอายุ 90 ปี ชนะไปอีกแล้ว! แต่ข้อเสียคือ เริ่มจ่ายช้าที่อายุ 65 เลย ถ้าใครอยากได้ตัวที่จ่ายเร็วหน่อย (อายุ 60) และได้บำนาญแต่ละปีเยอะรองลงมาแถมจ่ายยาวถึงอายุ 100 ปีด้วยให้ดูแผนของ บ.สีส้มบอกไม่ถูก ก็เป็นอีกตัวเลือกที่สนใจเลยค่ะ

– แบบชำระเบี้ย 7-10 ปี : ขอยกให้ บ.เขียวชนะ แต่ข้อเสียคือเริ่มจ่ายช้าที่อายุ 65 อีกแล้ว ดังนั้นตัวที่น่าสนใจรองลงมาขอยกให้เป็น บ.ฟ้าสว่างเพราะจ่ายตั้งแต่อายุ 60 ในจำนวนที่เยอะกลางๆ แถมยาวนานถึงอายุ 99 ไปเลยค่ะ

หมายเหตุ : ตัวเลขในตารางอาจจะมีความคลาดเคลื่อนจากข้อเสนอจริงเล็กน้อยเพราะตัดจุดทศนิยมออกหรือโปรแกรมบริษัทประกันฯ คำนวนเบี้ยที่ 1 แสนเป๊ะไม่ได้ (เช่น ต้องทำเบี้ย 100,009 บาท)

ใครอ่านมาถึงตรงนี้น่าจะรู้สึกตาลายพอสมควรและยังคงชั่งใจอยู่บ้างว่าจะเลือกจากอะไรดีนะเพราะจริงๆ แล้ว การเทียบกันอาจจะฟันธง 100% ได้ยากว่าแบบไหนดีที่สุดใช่มั้ยคะ เพราะดีที่สุดของแต่ละคนอาจจะต่างกันไปตามเหตุผลส่วนตัว เป้าหมายชีวิต และอื่นๆ อีกมากมาย เช่น อยากจะเกษียณเร็วตั้งแต่ 55 หรือ วางแผนเงินก้อนตอนเกษียณไว้บางส่วนแล้วเลือกบำนาญที่จ่ายคืนตอนอายุ 65 ก็ไหว หรือ ตระกูลอายุยืนมากเลือกบำนาญที่จ่ายยาวๆ ดีกว่า เป็นต้น

ไม่ว่าคุณจะเลือกด้วยเหตุผลไหนหรือมีเป้าหมายอะไรก็ตาม อย่าพึ่งกังวล สับสนและตาลายไปกับข้อมูลที่เยอะมากมายจนท้อใจไปค่ะ สามารถทักมาพูดคุยกับเราก่อนได้เลย ที่ไลน์ @planningtoday เราพร้อมแนะนำและหาข้อมูลให้ทุกท่านเพื่อตัดสินใจทำประกันได้อย่างมั่นใจค่ะ

มีบริษัทประกันใดบ้าง ?

- บริษัท ซัมซุงประกันชีวิต (ประเทศไทย) จำกัด (มหาชน)

- บริษัท อาคเนย์ประกันชีวิต จำกัด (มหาชน)

- บริษัท เอฟดับบลิวดีประกันชีวิต จำกัด (มหาชน)

- บริษัท ฟิลลิปประกันชีวิต จำกัด (มหาชน)

- บริษัท ไทยประกันชีวิต จำกัด (มหาชน)

- บริษัท กรุงเทพประกันชีวิต จำกัด (มหาชน)

- บริษัท เมืองไทยประกันชีวิต จำกัด (มหาชน)

- บริษัท แรบบิทประกันชีวิต จำกัด (มหาชน)

- บริษัท เอไอเอ จำกัด

- บริษัท อลิอันซ์ อยุธยา ประกันชีวิต จำกัด (มหาชน)

- บริษัท กรุงไทย-แอกซ่า ประกันชีวิต จำกัด (มหาชน)

ลูกค้าสมัครทำประกันได้ทุกบริษัทผ่านตัวแทนทีม Planning today